CRS再出手,4700万个离岸账户透明,全球4.9万亿欧元将无处躲藏!

2019年6月8日,OECD世界经合组织在日本的福冈召开G20二十国领袖高峰会议的财长大会,会议将讨论全球数字化时代面临的税务挑战问题、全球反节税行动议题的CRS金融账户涉税信息交换以及BEPS反税基侵蚀行动方案等议题。

披露4700万个离岸金融账户

OECD秘书长Angel Gurria披露了备受瞩目的有关全球金融账户涉税信息交换CRS的最新进程。

CRS在2017年9月开始第一次交换和2018年9月第二批配对国家之间的涉税信息交换。共有90多个税务管辖区之间互换了金融账户涉税信息,其中根据OECD的统计,这90多个税务管辖区的国家和地区共获取了4,700万个离岸金融账户的信息,涉及资产价值达49,000亿欧元的账户。

93个国家与中国CRS“配对”成功

据OECD消息,截至2019年4月,加入CRS的150多个国家(/地区,下同)中,已有93个国家与中国CRS“配对”成功了。几乎包括所有传统”节税港湾”。

先与中国“配对”之后,会互换税务信息。

你设在“配对”国的金融账户,包括个人境外银行账户、离岸壳公司账户、离岸信托账户,余额和收入信息几乎要全部穿透换回中国。

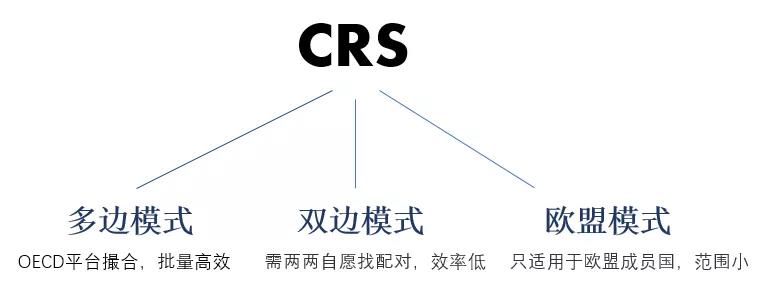

事实上,CRS有三种信息互换模式,多边模式、双边协定模式和欧盟模式 !

其中,欧盟模式只适用于欧盟成员国,范围小。双边模式,需要两两自愿找配对对象,再签双边协议,而后再开始交换,效率并不高。

大范围高效率就是多边模式,150个国家中大部分也选择的都是多边模式,包括中国。与双边需要一对一配对不同,多边模式由OECD撮合配对,批量高效。

多边撮合流程,三步走

第一步:某国先签署CRSMCAA(即CRS多边协议)

第二步:提交给OECD一系列资料,包括本国CRS法规、信息加密方式、数据安全处理,以及“愿意与之进行信息交换的CRSMCAA签署国名单”等。(表示已做好准备)

第三步:如果OECD发现两个国家都选了对方,视为配对成功,然后把成功配对的信息公布出来。

三步走完,即自动开始信息交换,没走完的,暂时换不了。截至目前,150多个承诺实施CRS的国家,有93个国家/地区与中国配对成功的。配对成功(包括新加坡,中国香港等),下一步:正式启动CRS信息互换。

美国双向互换税务信息进一步实施

近期,美国也宣布:

"要协助其他国家(税收条约国,包括中国),阻止利用美国银行账户逃税的外国人。"

美国虽然没有加入CRS多边自动互换,不代表美国只有蛮横的单向索取(美国纳税人的信息),美国其实也会双向互换税务信息的。

“双向互换包括基于避免双重征税协定和情报交换协定下的情报互换条款,以及基于美国国内法下的FATCA 1a双边互换模式。”

近期美国已应芬兰根据“美国—芬兰税收协定”中信息交换条款,要求美国国税局配合追税的请求。美国国税局、美国司法部、美国的银行几联手,广撒网,协助追查用美国银行账户逃税的海外人士!

由此可见,2018-2019年全球很多国家在国际反节税方面,都开始实施两个主要的规则:一是主动披露机制的实施;二是强制披露机制的实施。

CRS涉税信息的交换,必将带来更大的税收征管的成果,随着更多国家和地区的参与和实施,国际反节税行动的力度越来越大。随着CRS的步伐加快,国家间税收信息的交换,做好合规的税务合规计划,应对税务风险管理,避免税收套利将是今后税务合规计划的主要方向。

标签

为什么选择卓信