想要掘金海外,稳步发展,遵守法规条例是重中之重!2021年7月1日起,欧洲电子增值税法规就要正式生效啦!为了帮助卖家们更好地理解欧盟电子商务增值税法规的变更,小编在这里整理了相关信息,帮助大家参透欧盟新法规。

01法规变更详情须知

欧洲电子增值税法规正式生效,意味着发往欧盟的B2C订单即将开始代扣代缴增值税了。这个新法规将对使用亚马逊物流服务(FBA)和自配送(MFN)卖家造成影响。

以下内容仅适用公司注册地在中国的卖家

自2021年7月1日起,在以下情形中,亚马逊需要针对您在亚马逊商城的B2C商品销售(面向个人消费者的销售)代收代缴增值税:

1.从欧盟境内库存配送至欧盟个人买家,并且您的公司注册地址在欧盟境外

2.从欧盟境外库存直接配送至欧盟个人买家,且货件价值不超过 €150,这些货件需遵守特定的报关和贴标要求。

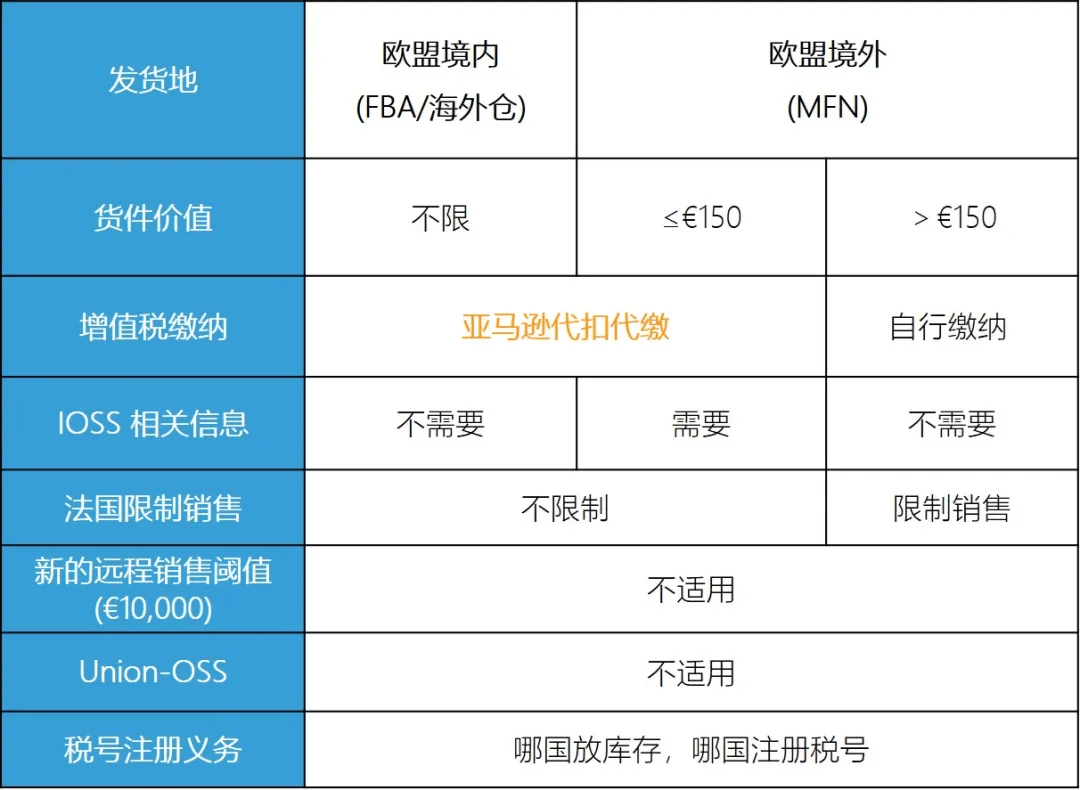

为了理解新法规对中国卖家的影响,您可以参照此表格:

亚马逊会按照目的国的税率代扣代缴,列如从波兰配送到德国的B2C订单,将按照德国的税率代扣代缴VAT。

02法规变更应对指南

01 及时查看并更新您的卖家平台账户详情

身份信息-公司地址,此信息用于识别您是欧盟还是非欧盟卖家。

配送设置-一般配送设置-默认配送地址(自发货卖家),请准确填写默认配送地址。亚马逊可能会使用此地址来确定订单的发货地(若您未确认实际发货地址)。

增值税计算设置-存放库存的国家需上传VAT号。

02 查看您的定价,要确保亚马逊欧洲商城的选品价格都包含VAT

03 查看增值税发票和报告详细信息

如何从报告中查看我的订单有没有被亚马逊代扣代缴呢?

亚马逊增值税交易报告 (AVTR)和增值税计算报告 (VCR)都新增了2列:

CP列-纳税申报计划(Tax Reporting Scheme)

CQ列-征税责任方(Tax Collection Responsibility)

亚马逊不负责代扣代缴的B2B订单,卖家仍需遵守亚马逊发票政策,向亚马逊企业买家提供正确、合法、有效的票据。其中,请注意针对企业买家订单的发票缺陷率(IDR)政策,如果IDR>5%,可能导致账户被停用。您可以通过以下两个方案提高IDR绩效:

1 使用亚马逊增值税计算服务(VCS):

亚马逊可以代您免费生成增值税发票或收据供客户下载。(强烈推荐)

2 自行上传票据:

在发货后的一个工作日内通过“管理订单”页面手动上传,或通过第三方解决方案或自行开发解决方案来自动上传。

激活亚马逊增值税计算服务(VCS)的优势:

开通VCS的卖家将获得“Downloadable VAT Invoice”徽章,以提高商品的曝光率、转换率;

为企业买家显示不含增值税的商品价格,提高购物车的竞争力;

免费为卖家的所有亚马逊买家开具增值税发票;减少手动开票的人工。

开通VCS通过卖家平台页面:“设置>税务设置>增值税计算”这个路径激活。

04 检查并确认您在欧盟的增值税义务

如果您是使用亚马逊物流服务(FBA)/第三方海外仓的卖家(欧盟境内库存发货给欧盟买家):

税号注册:

再次强调!哪里有库存,哪里注册税号,并上传至卖家平台。

税务申报:

被代扣代缴的B2C订单,依然需要定期完成相应的申报!申报时填写不含VAT税金的商品净价值即可,并且您在申报时无需再次缴纳VAT。

税号注册申报:

纯中国自发货的卖家无需注册税号,因为您的库存未存放在欧盟境内,没有税号也无需申报。

(*以上信息仅供参考。它不构成任何税务、法律或其他专业建议,不得作为此类建议使用。如果您有任何问题或需要进一步的细节,您应咨询您的专业顾问。)

无需IOSS相关信息

如果您是自配送(MFN)卖家(欧盟境外库存直接发货给欧盟买家)

IOSS相关信息:

货件价值≤€150, 被代扣代缴的B2C订单,包裹需提供IOSS相关信息(更多详情见下文常见问题)。

确认实际发货地址:

根据目前三种不同的确认发货方式,您需要相应地注意:

“卖家平台-确认发货页面-配送模板确认”

订单 API 确认发货(需要更新系统,以通过 API 提供和查看发货地址)

通过亚马逊“购买配送”服务(欧洲)进行自配送订单的线上发货,系统自动筛选可以按时交付并满足亚马逊发货要求(如配送追踪和清关)的配送选项,确保您的自配送订单符合亚马逊的配送政策。当卖家通过“购买配送”进行欧洲产品配送,2021年7月1日新的增值税电子商务规则生效之后您的发货操作流程仍旧没有变化,亚马逊会自动完成与承运商的包裹交运流程,履行IOSS流程,使您的发货流程更加轻松放心。

订单不可拆分合并:

请不要将单笔订单拆分为多个货件/将多笔订单合并为一个货件。(否则您的买家可能需要支付额外的税款才能签收订单)。

03关于德国税务义务的更新

(7.1日后德国税务副本将被取消!卖家只需上传德国欧盟税号。)

《德国增值税法》新修订案要求,自2021年7月1日起,卖家须上传有效德国欧盟增值税税号(即DE开头欧盟税号)至亚马逊平台,否则将限制卖家在亚马逊德国站点销售权限;并且,卖家不再需要上传德国税务副本至亚马逊平台。但2021年7月1日前,卖家仍需上传德国税务副本至亚马逊平台,以避免亚马逊德国站点销售权限受限。

2021.7.1日前注意事项:

1.已上传德国欧盟增值税税号至亚马逊平台的卖家,务必注意:

德国欧盟增值税税号证书上: a. 公司名称b. 地址信息,需要与亚马逊平台信息保持一致;

需在亚马逊平台确认您上传的德国欧盟增值税税号显示为” 已验证”。

2.还未上传德国欧盟税号至亚马逊平台卖家,如果:

使用德国仓储,仍需要上传德国本地增值税税号(即16开头税号)、德国欧盟增值税税号和德国税务副本至卖家平台;

将存储在欧盟其他国家的货物远程销售给德国顾客,并超过了德国远程销售阈值,仍需上传德国本地增值税税号(即16开头税号)、德国欧盟增值税税号和德国税务副本。

(注:以上信息仅供参考。它不构成任何税务、法律或其他专业建议,不得作为此类建议使用。如果您有任何问题或需要进一步的细节,您应咨询您的专业顾问。)